2023年を振り返る④・・課題が残る投資

1.課題が残る投資とは何か

今回の記事のタイトルは「うまく行かなかった投資」の予定だったが、「課題が残る投資」に変更した。

「うまく行かなかった投資」は「お金が減った投資」というわけではない。

500円で買った株を700円で売ればお金は増えるが、その後3,000円まで値上がりした場合は「上手く行った投資」とはならないだろう。むしろ早売りしてしまった事を反省すべき投資だ。

大底で買って天井で売れたとしても100株しか買ってなければ、やはり反省すべき投資になるんじゃないだろうか。

それなら底値でフルレバで買い天井で利確する投資以外はすべて「上手く行かなかった投資」になるかと言うと、もちろん違う。

いろいろ考えた結果「期待値に背いて行った投資」が一番反省すべきだと考えた。

期待値を出そうとせずに雰囲気で行った取引、期待値を出しながらそれに背いた取引、間違った前提で期待値を計算した取引などが「期待値に背いて行った投資」になるんじゃないかと。

そんなことを考えて「課題が残る投資」というふうにタイトルを変えた。

ポエム吐きだから言葉にはうるさいんです。

2.IPS

IPSの株を初めて購入したのは2019年の3月。その頃から比べると株価もずいぶん上がっている。しかし値動きが激しくて大きなロットでずっと持っているのはキツい企業だ。そんな訳でPFの5%程度に抑えてHOLDしている。

チャートを見ると2023年はずっと右肩下がり。決算を発表するたびにガクンと株価が下がっている。しかしフィリピン国内の海底ケーブルの工事は進んでいる。開通したら売上も利益も急増するのは間違いない。

自分なりに計算して「2023年は株価が2,000円を切ったら買い増しする」と決めていた。取引ノートにもそう記入していた。

しかし実際に買い増ししたのは11月6日、株価は2,620円だった。

直後の2Q決算で発表されたメディカル事業の下方修正もあり、株価はその後大きく下げた。

2,000円という購入金額を決めていたのに、メディカル事業が苦戦しているのはある程度予想していたのに、ほぼ天井で買い増ししてしまった。

やはりフィリピンで熱帯の風に吹かれて気分が高揚していたとしか思えない。

フィリピンと東京を何回か往復できる程度にはお金が減った。

取引はクールにやりたい。気分が高揚してもいい事なんてひとつもない。

年末ギリギリになって海底ケーブル開通のお知らせがあった。

今年は頼みます。私の失敗をこっそりと帳消しにしてください。

3.ファブリカコミュニケーションズ

ファブリカを買ったのは2021年の年末から2022年の2月の頭にかけて。

買った理由は2年前のブログにも長々と書いているので、興味があるかたは読んでみてください。9回に渡って書いてます。長いです。

ファブリカは業績が予想しやすい企業だ。

自分なりに計算して2025年度のPLまで作成した。

2024年の純利が1,066百万、PER24倍で評価すると時価総額255億円。株価にすると4,990円になると計算した。

リスクと時間を割り引いて、目標価格を4,000円と設定した。

ありがたいことに株価は4,300円まで上昇した。

チャートの青い矢印が売却した所だ。4,000円前後にも矢印はあるが、そこで売却したのは全体の30%程度だった。

「もっと上がるかもしれない」と欲を出して70%は持ち続けてしまった。

事前のシナリオは完全に実現した。それなのに欲を出したせいで大きく利益を逸した。

もう売るべきだと判断した後もなかなか切れなかった。

2023年の年末まで持ち続けたものは損切りで終わった。NISA口座に入っていた事も結果としてマイナスに働いてしまった。

あと、コロナの影響の算定も失敗した。

2月14日の2Qは、SMSの配信数がまだ患者数に比例して乗っていると考えていた。

しかし実際は全数把握の方針が見直されていた。自治体はSMSを配信する必要がなくなっていた。

妊婦さんは「重症化リスクの高い人」に当てはまる。

私は産婦人科医なので、2022年9月以降も患者数を全て自治体に報告していた。それもあって全数把握の方針転換に気付かなかった。その結果2月14日の決算で被弾した。

あんまりだ。

4.疲れたのでやめます

去年最大の爆損だったアライドアーキテクツの事も書く予定だったけどやめます。

ここまで書いただけでメンタルに来て疲れた。元気になったらまた書くかも知れないです。

でも損した話が好きな人のためにチャートだけ載せておきます。

読者サービスです。

こうやって全体を振り返ると失敗の内容が浅い。

本当につまらない失敗をしてお金を減らしている。

去年の終わりにこんなTweetをしている。

四分の三の確率で黒が出ると判断した。それでもなんとなく雰囲気で赤にベッドしてしまった。その結果黒が出てお金を失った。正しく行動出来なかった上にお金まで失ってしまった。

これが去年の行動だ。自分の愚かさを自覚させられた上にお金まで失った訳だ。

救いようがないほどツラい。

おまけ

新年一発目に読んだ漫画「新しいきみへ」

とても面白かった。

いわゆるタイムリープものなんだけど。

第一話で主人公である冴えない高校教師が美人の妻を持ちながら同僚の美人体育教師に好かれており、さらに旅先でJKに迫られるという無駄にモテる「なろう小説」的なオープニング。こういうのは現実離れしすぎて感情移入できないんだよな、と思いながらも読み進めていくとどんどんハマっていく。

タイムリープものと言えば「シュタインズ・ゲート」だけど「新しいきみへ」も同じくらい良かった。誰からも理解されない孤独なタイムリーパーが何度も失敗しながらも立ち向かう姿、おっさんはこういうのに弱い。

6冊で完結しているのも潔くてよいです。

いま確認したら2巻分がwebで読めるようになってた。

[第1話] 新しいきみへ - 三都慎司 | となりのヤングジャンプ

この機会にぜひ。

2023年を振り返る③・・上手くいった投資

1.2023年の総括

あけましておめでとうございます。今年もよろしくお願いします。

2023年の年初来パフォは+55.81%だった。運と地合いとご縁に恵まれて数年ぶりの上昇幅だったのだけど、Twitterのタイムラインでは全然目立たないレベルでもあった。

これはどう考えてもTwitterの人たちが悪い。異常者どもめ。

まあそれはともかく、いつも通り2017年のはじめを100とした年足を載せておく。

ありがたいことに年初来からほとんどマイナスに転落することなく過ごせた。2023年の下ヒゲはとても短い。

おかげでストレスの少ない、心穏やかな投資生活を過ごすことができた。

2023年はよい一年だった。

ここからは印象的な取引を見ていく。

2.INFORICH

2023年はINFORICHの年だった。

6月のはじめに初めて購入した。でも本当にモバイルバッテリーのレンタルが普及するのか確信が持てず、最初ははPFの3%を切る程度のポジションだった。

7月の半ば以降にPFの17%まで大きく買い増しした。

その理由は以前のブログに書いた通り。思い直して買い増しした一番のポイントは「ほぼ独占企業」だということ。

その頃にこんなTweetをしている。

独占ほど競争的優位性があるビジネスは存在しない。

上のチャートの赤い矢印が購入した場所。青い矢印が売却した場所。

11月の終わりに3割ほど利確した。でもまだまだPFの1位を保っている。今年値崩れしたらけっこう酷い目に合うことは間違いないんだけど、まだまだ売れない。

あと、INFORICHを買うためにパッとしない株(モビルスなど)をすべて売却出来た事もパフォーマンスに寄与した。

2.アズーム

INFORICHが入るまでずっとPFの1位だった大恩ある企業。

10月頃まで堅調に値を伸ばしていたが、その後30%近くドローダウンした。このあたりが長期投資の難しいところ。確信がないと不安になる。

私に不安はそれほどなかったが不愉快ではあった。

だからこそ買い増しした。企業業績は伸び続けているのだから。

その後株価は持ち直してきた。来年もよろしく頼みたい。

3.きずなHD

2月頃から月次の葬儀単価が回復してきて、それに伴い株価も目覚めてきた。

人間は必ず死ぬ、人口構成的に死者数は必ず増加する、店舗が増えれば件数は必ず増える。あとは単価だけ。

私のなかでは地味だが一番確実な投資先だと思ってる。

これからCOVID19による超過死亡数の揺り戻しがあるから件数は減る可能性十分あるけど、数年スパンの大きな流れだけを見て10月の下落時に少し買い増しした。

買い増しした頃にYahoo掲示板にこんな事が書かれてた。

Yahoo掲示板はけっこう楽しくて好き。

4.木村工機

木村工機は2月の中旬から買い始めた。

COVID19や猛暑の影響で空調の需要が増えている。受注残が積み上がっている。しかし建築に必要な半導体不足があって受注がこなせない。

半導体不足解消によるボトルネック消失、それによる売上増加を期待して購入した。

4月14日に上昇修正があって株価がポンッと上がった。理由は「価格改定、調達の見直し、工程の改良等による利益率向上」だった。

5月12日に4Q発表があった。

利益率は上がってるし、受注も好調、受注残も高止まりしたままだった。ただ来期予想がショボかったため株価は下がった。

ありがたく買い増しした。

10月以降は株価が軟調になった。11月10日の2Q決算の数字も上々で一瞬ストップ高になった。その後だらだら下がってきたのでまた追加した。

現在も株価はヨコヨコ。

しかしPER 6.6倍。まだまだ上を狙えると思っているんだけど、どうなるか。

5.次回予告

上手くいった話はこのくらいで。

上記4つのチャートをみると天井っぽい気もするんだけど、私はチャートなんて読めないから気にしない。来年また振り返って確認する。

次回は上手く行かなかった話を書く予定です。

そちらのほうが皆さん好きですよね?

「残酷すぎる人間法則」

去年一年で読んだ本で一番おもしろかった。

離婚率、うつ病の発症率、平均寿命を指標とした人間関係の研究から導かれる事実について書かれている。

「孤独は寿命を縮める」「義務や責任がない人間ほど不幸になりがち」「離婚のストレスは刑務所以上」「こんな口論は離婚につながる」など、なかなか興味深い。

自信を持っておすすめできます。

2023年を振り返る②・・セルシス(アートスパークHD)への投資について(後編)

1.DC3事業への10億円投資は予見できたか

UI/UX事業の売却のニュースが発表されたのは2023年2月10日だ。

それと同時にDC3事業への10億円の開発投資を行う計画も発表された。

営業利益14億円の企業が新規事業に10億円投資する訳だから、当然株価は地に落ちた。

私も株を売った。セルシスへの2回目の投資は損切りで終わった。

これは事前に気付けなかったのだろうか?

人間はいきなり突飛な行動をする訳では無い。例えば突然ブチ切れてしまう人も、その人なりにブチ切れる理由があるからブチ切れる。他人から見ると理解不能かもしれないがその人の中ではその人なりの理由があるし、ブチ切れるまでの過程があるはずだ。

営利14億円の企業が新規事業に10億円の投資をするという突飛な行動も突然決まった訳では無いはずだ。ホルダーにとっては理解不能でも経営者側には投資を決める理由や過程があるはずだ。

だから過去を遡って予兆を探してみることにした。

それでお金が返ってくる訳ではないが、今後につながることはあるかもしれない。

2.DC3の発表会のニュース

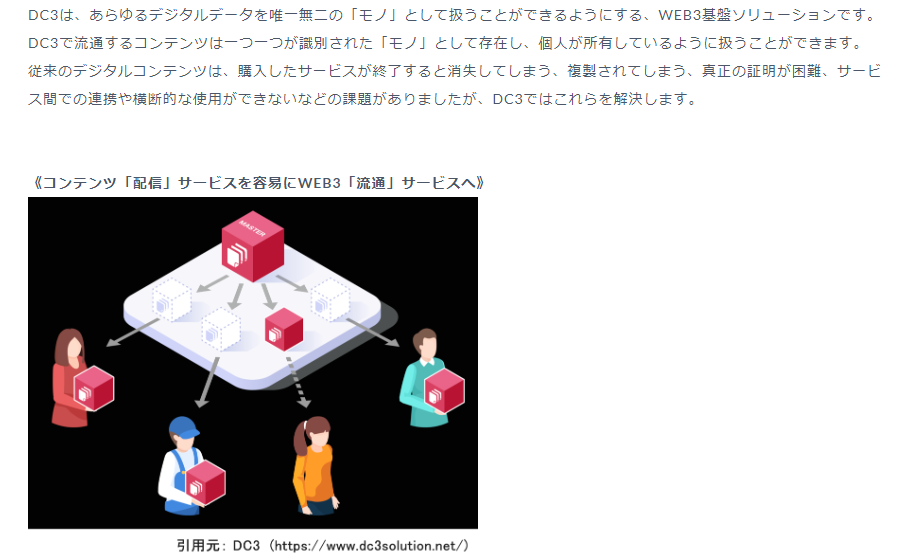

そもそもDC3とは何か?

セルシスのサイトをみるとこのように説明してある。

「DC3は、あらゆるデジタルデータを唯一無二の「モノ」として扱うことが出来るようにする、WEB3基盤ソリューションです。」

DC3は「NFT等の流通プラットフォーム」という理解でいいだろう。たぶん。

セルシスが「株式会社&DC3」という子会社を立ち上げてDC3のサービスを提供すると発表したのは2022年12月7日だ。

このニュースを確認したときの感想は「自分の書いたイラストをNFTにして売ることができれば作家にとってはありがたいのかな」という程度だった。つまりほぼスルーしていた。

その後もセルシスのサイトは定期的に巡回していたが、DC3のニュース記事に関しては開く事もなかった。大勢には影響しない些事だと判断していたからだ。

サービスローンチの翌日である2022年12月8日に「DC3の発表会を開催しました」というニュースが出ていたが、内容を読むことすらしなかった。

DC3の発表会ってどんな事を発表したんだろう?

損切りの後ではあるが調べてみた。するとこんな記事がみつかった。

あらゆるデジタルデータを唯一無二の “モノ” として取り扱うことができる新ソリューション「DC3」発表会を開催 -令和の白ギャルゆうちゃみさんとITジャーナリスト三上洋さん - ZDNET Japan

その内容の一部が書き起こされていた。

ここに出てくる「ゆうちゃみさん」とは「古川優奈」というモデルさんらしい。

令和の白ギャルとも称される「egg」の元専属モデルだ。

NFTやDC3と関係がありそうな人物には見えない。この人を新規事業の発表会に呼ぶ理由がわからない。だけどお金がかかっていることはわかる。

3.マイナビ、ITmedia、News Picks、日経ビジネス

また、セルシスのサイトには「マイナビ様にDC3についての記事を掲載いただきました」というニュースが貼られていた。

DC3の解説記事だが、多くのイラストを入れて読みやすくなってる。

そして記事の最上段には「PR」の文字が。

プロモーション記事じゃん。

「ITmedlia 様にDC3についての記事を掲載いただきました」というニュースも貼られていた。

こちらもプロモーション記事だ。

他にも、NewsPicksや日経ビジネスにもプロモーション記事を出している。

ここまで調べて思った。

これは電通の仕事だな、お金かけてるな、と。

4.プラットフォームビジネスは立ち上げが大変

色々調べてみたが、DC3が何なのかをはっきりと理解することはできなかった。しかしNFT周辺の流通プラットフォームビジネスだという事は間違いないだろう。

プラットフォームビジネスとは、商品やサービスの提供者と利用者をつなぐ場所(プラットフォーム)を提供するビジネスだ。具体例としてはメルカリが一番理解しやすいだろう。

プラットフォームは使う人が大勢いなければ意味がない。メルカリの参加者が少数であれば「売りたくても買ってくれる人がいない、買いたくても商品がない」という状態になる。使う人が大勢になれば「あそこに行けば何でも売れる、何でも買える」という状態になる。そうなればますます参加者が増える。いわゆるネットワーク効果だ。

参加者の数と質こそがそのプラットフォームの価値になる。

しかしどんなプラットフォームも最初は参加者が少ない。参加者を増やしプラットフォームを価値を上げるために、多くの広告宣伝費をかける必要がある。あるいは人件費をかけて泥臭い営業を続けなければならない。

セルシスもDC3というプラットフォームビジネスを本気で立ち上げるのならば、広告宣伝費をはじめとする多額の投資が必要になる。

2022年12月のDC3事業発表直後にあったいかにもお金をかけて行った発表会、複数のメディアに出したプロモーション記事。このあたりを見て「プラットフォームビジネス立ち上げに必要な多額の投資資金」の匂いを嗅ぎ取ることができれば、もしかするとこの損失は回避できたかもしれない。

しかし私は匂いを嗅ぎ取る以前に、ニュースの内容のチェックすらしていなかった。事実を認識していないのに雰囲気を嗅ぎ取ることなどできる訳がない。

5.元カノ投資法の失敗

最初にセルシスへの投資は2回目だと書いた。

一度売却した企業を買いなおす事を個人的に「元カノ投資法」と呼んでいる。

株を買うときはその企業についてかなりの時間をかけて調査する。売却した後もフォローを続けている。よく知った企業の株を買うのは調査の時間が少なくて済む。

過去に付き合ったことのある企業ならよく理解している。ビジネスも、社風も、経営者も、株価の動きのクセもわかってる。過去に付き合ったことのある元カノと同じだ。

それは今後付き合いを続けていく上で役に立つはずだ。

よく知っていることは安全性が高いという事だ。この考え方は間違っていない。

しかし油断していた。

よく知っているとタカをくくっていた彼女はこっそりと別の事を始めていた。丁寧に見ていれば気付いたはずの予兆は、油断していた彼氏の目には見えなかった。

まるでレディースコミックのストーリーのようではないか。

どれだけよく知っていると思っていても油断してはいけない。常に関心を持ち続け、病める時も健やかな時も、相手を知る努力を続けるべきだという事を知った。

6.おまけと次回予告

という訳でセルシスの反省は終了です。

プラットフォームビジネスの代表としてメルカリの創業本のアフィを貼っておきます。

次回は2023年の総括について書きます。

2023年を振り返る①・・セルシス(アートスパークHD)への投資について(前編)

1.年末と総括

12月も半ばを過ぎた。年末といえば今年の反省だ。

ことしの私の株式投資はとても上手くいった。コロナ禍からの復活に加えてアズームの上昇に上手く乗れた2020年以来のパフォなんじゃないかと思う。

まあこれから崩れる可能性は十分あるけど。

しかし例年通り投資の失敗例について書く。

成功例より失敗例の方が学びが多いし、失敗から学ぶことだけが失ったお金に意味を持たせ成仏させる方法だからだ。痛みを伴う経験こそ意味がある。

それに毎年の失敗についての記事は評判がいい。特にファンダ系の凄腕投資家の方々には好評をいただいている。そのような日頃お世話になってる凄腕の方々に少しでもお返しできるとすれば、私もとても嬉しい。

幸いな事に(?)こんなに上手くいった年でも失敗例には事欠かない。

今回はセルシスへの投資が上手くいかなかった件について書く。

あの頃はまだ「アートスパークHD」という社名だった。

2.アートスパークHDとの甘い日々

アートスパークHDは「CLIP STUDIO PAINT」というグラフィックペイントソフトを作っている会社だ。「クリスタ」という呼び方の方が通りが良いだろう。漫画やアニメ系のイラスト用お絵かきソフトとして圧倒的なシェアを誇り、日本語以外にも、英語、韓国語、中国語、フランス語、ドイツ語、スペイン語、ポルトガル語、タイ語、インドネシア語の各言語版があり世界中に展開している。

クリスタはもともとパッケージソフトとして売られてた。一度買ったらずっと使える昔ながらのスタイルのソフトだ。

2017年11月よりサブスクリプションモデルが提供開始された。

月額数百円で、毎月利用料を支払う方式だ。

このサブスクモデルが拡大していく頃、良好な月次も相まって株価は気持ちよく上昇していった。

私がアートスパークHDを初めて知ったとき「これはイラスト界のWindowsだ」と思った。漫画やイラスト系のグラフィックスソフトのシェアが高く、大きな堀があると判断したからだ。

買ったのはかなり上昇した後だったが、それでも十分恩恵があった。

3.アートスパークHDの足枷

アートスパークHDのクリスタは競争優位性があり、とても魅力的だった。

しかしこの企業は大きな鉄球がついた足枷をはめていた。

足枷の名前はUI/UX事業。自動車の運転席前のグラフィックに関する車載プログラムを作る事業なのだけど、ずっと赤字を垂れ流していた。

クリスタをつくっている「クリエイターサポート事業」が14億円、17億円と稼いでいる横で、UI/UX事業の方は8億円、5億円とお金を失っていた。

将来的にUI/UX事業が稼げるようになる希望があるのなら我慢もできるが、私にはその希望は見いだせなかった。

UI/IX事業がなければずっといい会社なんだが。

投資家なら誰もがそう考えていたと思う。

UI/IX事業の赤字も気になるし、パッケージソフトからサブスクモデルに移行するおいしい部分も終わっていた。私は少しずつ株を売っていった。最終的には優待分を残してすべて売却した。

3.再び交際を申し込む

しかしアートスパークHDの事はずっと気になっていた。

UI/UX事業がなければすごくいい会社なんだ。そんな投資家の思いを受けたのか、会社はこんな文言を出すようになった。

以下のスクショは2022年度2Qの決算説明会資料だ。

UI/UX事業の役割及び位置づけの再検討。これは普通に考えると事業売却の事だろう。

売却すれば営業利益が3割増しになる。今後UI/UX事業への無駄な投資もなくなる。

ようやく儲かる本業だけに社内のリソースを注ぐことができる。

決算説明会資料にここまでの文言を出すのだから売却は時間の問題だろう。売却のニュースが流れれば株価は2割3割上昇するのは既定路線だ。それなら半年くらい早くても仕込んでおけばいい。お金が増えるのは時間の問題だ。

そう思って少しずつ買いなおした。

もう一度アートスパークと甘い時間を過ごすという夢を見るようになっていた。

4.UI/UX事業の売却のニュース。そして・・

2023年2月10日、4Q決算発表と同時にUI/UX事業の売却が発表された。

「来たか!」

ホルダーは誰しもがそう思った。UI/UX事業の売却のニュースを見た瞬間、PTSの早押し大会で株を購入した方もいたようだった。

私もニュースを見た瞬間に勝ちを確信していた。

しかし決算説明会資料には「DC3事業について」というページもあった。

「5年後に400億円の売上と300億円の営業利益を目指します」

まじか?今年の営業利益が14憶円だったんだけど??

「2023年度はDC3事業に10億円の開発投資を計画しています」

まじか。。今年の営業利益は14億円だったんだけど。。。

なんでだよ。。なんでそうなるんだよ・・・。

2月10日の15時ころのYahoo掲示板にその時の雰囲気が残されている。

3コマ漫画のようだ。

その後の株価もこんな風だった。

一度は甘い日々を過ごしていたアートスパークHDはセルシスと改名し、再びすり寄って行った私に強烈な肘鉄を食らわせた。

私はその痛みを感じながらただ呆然としていた。

5.次回予告

そんなわけで2023年の最初の目論見は崩れ去った。

防ぎようのない事故だった、と整理するのもよいだろう。

でも後で見ると回避できた可能性もあったような気がしてくる。

次回、この失敗の原因と損失回避の可能性について考えたことを書きます。

最近買った本です。

「ごんぎつね」が読めないこどもたち。

「ヤバい」「ウザい」「エモい」という言葉を使うことで人生が詰む。

そんな内容の動画のなかで紹介されていたので買ってみました。

動画も面白いので暇なときにでも見てください。

INFORICHを買ったわけ⑥・・・沖縄の話

1.競合他社その⑤ 充電GO

「充電GO」もモバイルバッテリーシェアリングサービスのひとつだ。

サービス内容もINFORICHとほぼ同じ。料金は24時間で220円から。

充電GOのサービスを提供しているのはインタラクティブ株式会社だ。スマホバッテリーレンタル以外にも、求人マッチングサービスやデジタルマーケティングなどの事業も行っている。

その本社は沖縄県にあり、バッテリースタンドもほぼ沖縄県だけに存在する。

サイトをみると「県内1000箇所」と書いてあるが、「*順次設置予定」とも書いてある。

実際はどのくらの数があるのだろうかと調べてみた。

インタラクティブ株式会社が自ら行ってる求人マッチングサービスの自社ページにこんな記載があった。

少なくとも沖縄県内に500ヶ所以上のバッテリースタンドがあるようだ。

一方沖縄にあるINFORICHのバッテリースタンド数はどのくらいだろうか。WebサイトのMAPで確認できる。

沖縄本島に287ヶ所、先島諸島に34ヶ所。合計321ヶ所になる。

沖縄県内でのバッテリースタンド数は充電GOの方がチャージスポットより多い。

そして価格面での攻勢も強い。

もともとの料金は充電GOは24時間220円、チャージスポットは24時間540円だ。

それ以上に充電GOはキャンペーンを連発している。

今年の3月は24時間15円で借りることができた。

5月と6月にも沖縄県民限定ではあるが24時間15円で借りることができた。

7月は1時間15円のキャンペーンをやっていた。

そして8月と9月は毎週1回、24時間レンタル無料のクーポンを配っている。

なかなかエグい。

沖縄のバッテリースタンドのシェアトップでありながらこれほどまでの攻勢をかけている。沖縄県内の支配を確実なものにするという強い意志を感じる。

これはさすがにチャージスポットは苦戦しているだろう。

そう考えて沖縄各所のバッテリースタンドの貸出状況を確認してみた。

すると、案外そうでもなかった。

どこのスタンドもそこそこ借りられているのだ。

上のスクショはチャージスポットのアプリの地図だ。撮影は9/18の正午。

国際通りにあるセブンイレブンの状況が示されているが、バッテリーの半分は貸出中だ。

国際通りのような観光地以外でも普通に貸し出されてる。チャージスポットがそんなに苦戦している印象はない。

2.いったいどうして?

沖縄県では充電GOのの方がバッテリースタンドの数も多いし料金も安い。

それでもチャージスポットが利用されているのはどうしてだろう。

私の考えた仮説は以下の通り。

沖縄県には毎月60万人以上の旅行者が日本全国から流入している。

この観光客が利用している可能性について検討してみた。

令和元年の旅行者の平均滞在日数は3.68日というデータがある。なので平均して73,600人の旅行者が沖縄県に滞在していると計算できる。

73,600人を沖縄県内のチャージスポットのバッテリースタンド数321ヶ所で割ると、1台あたり229人の観光客がいることになる。

旅行中はスマホをよく使うだろう。バッテリー切れのリスクはいつもより大きいし、その悪影響はいつもよりずっと大きい。

229人のうちの3%がチャージスポットを利用すると仮定すると、バッテリースタンド1台あたり7人弱の利用者がいることになる。

出発前からチャージスポットを利用している人は旅行中も利用するだろう。

モバイルバッテリーシェアリングが提供する価値は「便利さ」だ。3泊4日の観光旅行だけのために充電GOのアプリをダウンロードする人は少数派だと考える。

沖縄旅行中に初めてバッテリー切れを起こした旅行者が、解決策として最初に想起するのがチャージスポットである可能性も高い。近くのコンビニに駆け込み、初めて利用する事で今後の継続利用につながるという事もありそうだ。

そうすると、もうこれだけで充分な気がする。沖縄県でのチャージスポットの事業は観光客だけでも充分ペイする可能性があると思う。

実際の所はわからない。

ちょっと沖縄県の状況を会社側に聞いてみたいところだ。

えっ!

9月27日の湘南投資勉強会にINFORICHの秋山社長が登壇されるんですか!

なんてタイムリーな話でしょう!これは正座待機するしかないですね!!

2023/09/27(水) 20:00~

— kenmo@湘南投資勉強会 (@kenmokenmo) 2023年9月12日

株式会社INFORICH(9338) IR説明会

ご登壇者:代表取締役社長 秋山 広宣 様

===

YouTube配信URLはこちらになります。https://t.co/bT2ZKJ8MVK

事前質問フォームはこちらになります。https://t.co/qXjHzkTHrY pic.twitter.com/xQqtgQBLss

3.競合他社まとめ

INFORICHはバッテリースタンド設置シェア率82%を占めている。

これはビジネスの立ち上げの段階で思い切った投資を行った結果だ。コロナの逆風の中でも怯むこと無くバッテリースタンドを設置し続けた。

その果実を回収する時期はこれからだ。

競合他社にとっては打つ手がない。これから100億円かけてバッテリースタンドを設置したところでようやくINFORICHと対等になるだけだ。

対等になったところで競争が激化する。中国の怪獣充電のように赤字化する可能性も高い。そんなハイリスク・ローリターンの投資は合理的だとは思えない。

さらに言えばINFORICHはコンビニや鉄道駅などの「オセロの角」を押さえてしまっている。例えばファミリーマート以外のコンビニにはチャージスポット以外のバッテリースタンドが置けない。そういう排他的な契約を結んでいるからだ。

オセロで4つの角を押さえられた後に逆転するのはほぼ無理だ。

というわけで、沖縄以外の場所でINFORICHの優位性が切り崩される可能性はほとんどないと考えている。

KINDLEの30%ポイント還元セールやってます。

「コンサルティング会社サバイバルマニュアル」

買った。まだ読んでる途中だけど面白い。勉強にもなる。こんなふうに仕事をしていると、ぼんやり生きている普通の人とは一緒に行動するのが難しくなるなと思った。

「読むか、残業か?」というキャッチコピーがウケる。

30年以上前、高校生の頃に読んだ。村上春樹の小説のなかでいちばん好き。

私も羊をめぐる冒険に行きたかった。

「人生後半の戦略書」

Amazonにおすすめされてしまった。買いませんよこんな本。

でも評判はよさそうですね。

INFORICHを買ったわけ⑤・・競合他社について

INFORICHの競合他社

INFORICHの競合他社は数社ある。

直接の競合となるのは①POWER NOW、②HESTAチャージ、③充レン、④mocha、⑤充電Go、の5社だろう。

どの競合他社もINFORICHと似たような機材を使っており、似たようなシステムで運用されている。

それ以外にも⑥U4Bという企業もある。こちらはBtoBの企業であり直接の競合ではないのだけど、一般消費者の充電需要を満たすサービスなので取り上げる。

合計6社。各社の料金等はあまり詳しく書かない。

モバイルバッテリーシェアリングが消費者に提供する価値は「便利さ」だ。つまり「簡単に、いつでも借りれる、いつでも返せる」という事だ。これは「バッテリースタンドがどこにでもあって24時間アクセスできる」という事が重要になる。

「レンタル料金は安い、だけど返却場所は限られている」というサービスは不便だ。それなら最初から自分でモバイルバッテリーを買えばいい。それが面倒だからレンタルするのだろう。

便利さを担保するのは利用できるバッテリースタンドの数だ。さらに言えば24時間いつでもアクセスできることが望ましい。

競合他社の調査も主にバッテリースタンドの数を調べてみた。

その① POWER NOW

POWER NOWは中国でモバイルバッテリーシェアリングを展開している「来電科技」の日本法人だ。

システムはCHARGE SPOTやその他の企業と変わらない。1時間110円から借りられる。

POWER NOWは2020年1月に日本で本格的なサービスを開始した。

その時のニュースリリースには「2020年8月までに日本国内で2万か所のバッテリースタンドを設置する予定」とある。

しかしどう見てもPOWER NOWのバッテリースタンドは多くない。

スマホにPOWER NOWのアプリを入れるとバッテリースタンドの場所が確認できる。

品川駅から渋谷駅あたりのMAPがこれだ。

画面上には25か所のバッテリースタンドしか表示されない。

同じ地域のチャージスポットのバッテリースタンドを示す地図は下の通り。

左上の渋谷駅の場所に(236)という数字が見える。渋谷駅周囲だけで236ヶ所のバッテリースタンドが設置されているわけだ。

チャージスポットのバッテリースタンドは国内40,900台だ。

地図に現れるバッテリースタンドの密度を考えると、POWER NOWのバッテリースタンドが国内2万ヶ所も設置されているとは考えられない。

POWER NOWの事業計画は上手く行ってないと考えるのが妥当だろう。

その② HESTA CHARGE

「HESTA CHARGE」もモバイルバッテリーシェアリングサービスだ。

そのサービス内容はINFORICHとほぼ同じ。レンタル料金は24時間165円から。

展開しているのはHESTA大倉という企業だ。

HESTA大倉の本業はニュータウンの開発、分譲マンションや戸建住宅の販売、リゾートクラブの運営などだ。新規事業としてモバイルバッテリーシェアリングを行っているようだ。

会社の公式発表ではバッテリースタンドの設置台数が4,200台、アプリのユーザーは4万人とのこと。

INFORICHはバッテリースタンド設置数が40,900台、月間アクティブユーザー数が69万人だ。

渋谷から品川駅周囲のバッテリースタンドMAPは以下の通り。

規模も利用者も1/10以下のようだ。

その③ 充レン

充レンもモバイルバッテリーシェアリングのサービスだ。

ネオンサインのような派手なロゴが印象的だ。

展開しているのは東京エナジーパートナー。東京電力HDの子会社のひとつであり、日本最大の小売電気事業者でもある。

レンタル料金は24時間で330円。

バッテリースタンドの数はそれほど多くないようだ。

サイトの「新着情報」のページを見ると、2022年10月6日に「充レンを神戸市営地下鉄に設置決定」というニュースがある。その記事に「現在、全国各地の約3,300箇所にレンタルスタンドを設置しております」という文章がある。

そしてそれ以降は新しい設置のニュースはない。

渋谷~品川間のバッテリースタンドMAPはこの通り。

POWER NOWやHESTA CHARGEよりは多いが、チャージスポットと比べるべくもない。

そして2023年8月29日に新しいニュースリリースがあった。

東京エナジーパートナーが「充レン」を会社分割によって譲渡するとのこと。

買い手は別のモバイルバッテリーシェアリングサービスを展開しているGREEN UTILITYという会社だ。

東京電力エナジーパートナーとしては、自社でモバイルバッテリーシェアリング事業を諦めたようだ。

その④ mocha

充レンを買収した「GREEN UTILITY」が展開しているのがmocha(モチャ)だ。

mochaの渋谷~品川間のバッテリースタンドMAPはこの通り。

範囲内でバッテリースタンドは25ヶ所のみ。

更に付け加えると、このMAPのスクショを撮った深夜に稼働しているのバッテリースタンドは2ヶ所のみだ。バッテリースタンドの設置場所は、深夜営業していないレストラン等の店舗がほとんどのようだ。

これでは「どこでも借りれてどこでも返せる」という利便性はないだろう。

充レンを買収したmochaだが、買い手の規模の方がずっと小さいようだ。

mochaについて、2020年2月29日のニュースリリースにこんな記事があった。

「2月に関西エリアで一気に50ヶ所バッテリースタンドを設置。現在全国で300ヶ所稼働中」

「2020年に全国で10,000ヶ所のバッテリースタンドを設置する計画です」

2020年4月1日にはこんな記事が。

「バッテリースタンド全国1000万箇所設置を目標に!」

しかしmochaのバッテリースタンドは全国1,000ヶ所もなさそうだ。

充レンの事業を買収したが、そのシステムの統合もなかなか難しいだろう。どれほどのシナジー効果があるのかも不明だし、買収後のバッテリースタンド数を考えてもチャージスポットと比べてまだまだ少ない。

まとめ

競合他社を順番に見ていったけど、INFORICHの脅威になるような所はなさそうだ。

2020年頃に「バッテリースタンドをすごくたくさん設置します!」という目標を掲げながらも実現していない企業が多い。

2020年といえば新型コロナ感染症が爆発した年だ。その時の行動制限や外出自粛については記憶に新しい。

人流が大幅に低下して先行きが見えない時期に、各社はバッテリースタンド設置のアクセルを緩めたのではないかと想像している。

その中でアクセルを踏み続けたINFORICHが、現在のガリバー状態を作ったのではないだろうか。

コロナ禍はINFORICHにとっても売上を大きく減らす逆境だったはずだが、競合他社が怯んだ隙に圧倒的だった市場を更に地固めしたと考えられる。

言い古された言葉だけど、ピンチをチャンスに変えたんだと。

リスクを取って「ほぼ独占企業」の地位を築いたのだと考えてる。

次回予告など

競合他社のうちの最後のひとつ、「充電GO」については次回に回した。

私がいちばん注目している競合他社が「充電GO」なのです。

だからこそ長くなります。読んでください。。

「物語思考」

けんすうさんの新刊。まだ途中までしか読んでいませんが、面白いです。

どちらかというと娘や息子に読ませたいと思って購入した本ですが、自分にも十分参考になりそうです。

INFORICHを買ったわけ④・・コンビニとカップヌードル

1.コンビニエンスストアとの出会い

私はけっこうなイナカに生まれたので、あと結構な年齢なので、中学生の頃はまだコンビニの存在を知らなかった。初めてコンビニの店内に入ったのは高2の時だった。

その時の感想は

「なんだこの店は?商品が定価でしか売っていない!隣のスーパーに行けば定価の1割引き以下で売ってるのに、だれがこんな店で買うんだ??」

だった。

そんな高校生は数年後大学生になり、ちょっとだけ街に引っ越して、近所のコンビニのバイトにあだ名を付けられるほどのヘビーユーザーになった。

出会ったばかりの第一印象とその後の利用頻度には相関がなかった。

2.カップヌードル新発売

カップヌードルがこの世に発売されたのは1971年9月18日だ。世界で初めて発売されたカップラーメンであり、開発したのは当時日清食品の社長であった安藤百福さんだ。有名な話だからご存じの方も多いと思う。

その頃はさすがに私も生まれていないが、その開発にかかわる話は何度も聞いた。

なかでも印象的だったのは発売当時「こんなものが売れるわけがない」という意見がとても多かったこと。

当時のインスタントラーメンは袋めんしか存在していなかった。チキンラーメンがその代表だが、袋からドンブリに移してお湯を注ぐのがその調理方法だ。

平均的な袋めんの値段は25円から35円。それに対してカップヌードルは100円くらい。一食当たり4倍の値段だった。

「どんぶりのない家庭は存在しない。だれが4倍の値段を出して同じラーメンを食べるんだ?そんなもの売れるわけがない」

これが発売当時の小売店の感想だった。

つまり店に並べてもらう事すらできなかった。

そして現在、カップラーメンは即席めん市場の3分の2を占めており、その国内販売数は年間35億8千万食だ。「カップラーメンなんて誰が買うんだ?」なんて言う人がいたら変な目で見られるだろう。

でも発売前は本当にそういう声が主流だったんだ。

3.お茶を買う人

このブログを読んでる方はほとんどが個人投資家だろう。

個人投資家はお金についてしっかりした考えを持ってる方が多い。言葉を悪く言えばクーポン好きポイント好きのケチ。自宅で沸かせるお茶を買うなんて敗北以外の何物でもない、そう考えてる方もいると思う。

しかし一方でペットボトル入りのお茶を置いていないコンビニは存在しない。

自分が絶対に使用しないサービスでも需要は存在する。

ペットボトル入りの緑茶が初めて発売されたのは1990年、500mlサイズのペットボトルで発売されたのは1996年だ。それ以前のお茶はほぼ100%「自宅で沸かして飲むもの」だった。

初めてペットボトル入りのお茶を見た時の私の感想は

「お茶が150円?沸かせば10円くらいだろう?誰が・・(以下略)」

だった。

そして現在緑茶飲料の市場規模は年間2240億円くらいだ。

このお茶のたとえ話はある投資家さんから教えてもらった。

自分が利用しなくても市場は存在するという事だ。

4.そしてモバイルバッテリーシェアリング

似たような話を3つ挙げた。

いずれもINFORICHの株を買うときに思い出したエピソードだ。

私も経済観念がしっかりとしている(つまりケチな)個人投資家の一人なので、今後もモバイルバッテリーシェアリングを日常的に利用することはないだろう。

そもそもイナカ暮らしなので移動には自家用車を日常使いしている。車は走りながらスマホの充電ができるから、バッテリー切れを心配する必要は全くない。

「3,000円で買えるモバイルバッテリーを数百円かけてレンタルするビジネス」が上手くいくのかはよく分からない。

しかし「誰が買うんだ?」というビジネスが数千億規模まで拡大した事例なんて無数にある。

今の自分が利用しないと考えるサービスも、世の中に広く受け入れられて大きくなる可能性は十分ある。

もしモバイルバッテリーシェアリングがより一般的に普及するのであれば、そのシェアを80%以上を握っているINFORICHは間違いなく恩恵を受けるだろう。

5.次回予告

次回は競合他社について書きます。今度こそちゃんと書きます。

あと3回から4回くらいでまとまるはず。

こんな本をアマゾンにおすすめされた。

読んでないので内容は評価できませんが、株式投資は若い時から始めた方がいいのは間違いないです。